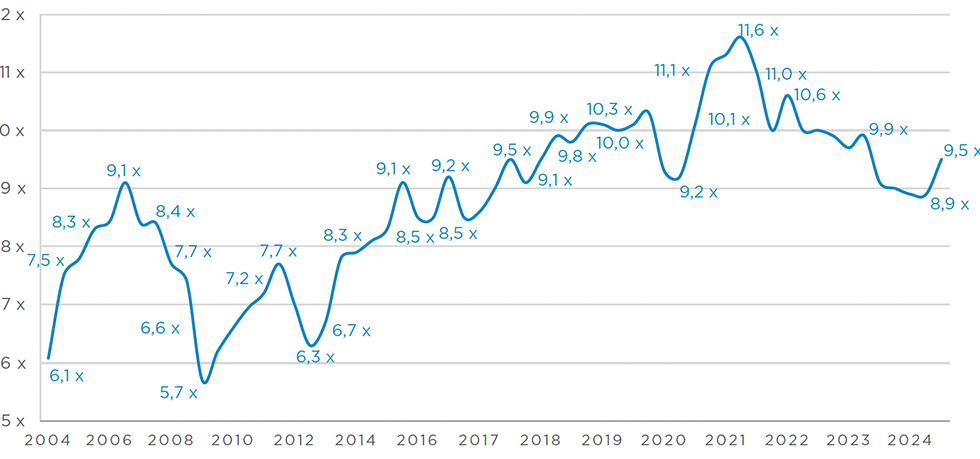

Le rebond des valorisations des PME au T3 2024

Au bout de trois ans de baisse continue, l’Argos Index®, qui était passé de 11,6x à 8,9x l’EBITDA, a connu un rebond au troisième trimestre, atteignant 9,5x l’EBITDA.

En clair, cela signifie que la valeur moyenne des entreprises sur le marché mid-market (intermédiaire) a augmenté, qu’on parle des petites entreprises ou des plus grandes dans ce segment.

Les multiples, qui reflètent combien les acheteurs sont prêts à payer par rapport aux profits (EBITDA), sont en hausse à tous les niveaux : pour les entreprises les moins performantes, on est passé à 7,2x, et pour les plus performantes, à 12,3x l’EBITDA.

Ce rebond touche aussi bien les fonds d’investissement, comme les fonds de Private Equity, que les acheteurs stratégiques (grandes entreprises cherchant à acquérir pour se développer). Ce qui est marquant, c’est que les fonds de Private Equity ont joué un rôle moteur, en augmentant significativement leurs offres pour atteindre 10,1x l’EBITDA, un chiffre qui montre leur regain de confiance et leur volonté d’investir.

Pourquoi ce rebond des valorisations maintenant ?

Plusieurs facteurs expliquent potentiellement cette reprise. En effet, l’activité des fusions-acquisitions (M&A) dans le mid-market a retrouvé des couleurs au troisième trimestre, avec une hausse des transactions de 7 % par rapport à l’année précédente.

L’activité liée aux LBO (Leveraged Buyouts), c’est-à-dire des rachats financés en grande partie par l’endettement, a également repris. Pourquoi ? Parce que les conditions de financement se sont améliorées : les taux d’intérêt baissent, et l’accès au capital coûte moins cher. Cela donne aux acheteurs plus de marge de manœuvre pour négocier des acquisitions.

L’environnement économique joue également un rôle. L’inflation, qui inquiétait tout le monde, a reculé plus rapidement que prévu. Plus précisément, l’inflation en zone euro a reculé en deçà de 2% en septembre sur une base annuelle, alors que la croissance du PIB a atteint 0,4% au T3 (dépassant les prévisions du consensus) – source : Eurostat.

La Banque Centrale Européenne (BCE), quant à elle, a commencé à baisser ses taux d’intérêt. C’est un signal fort qui pourrait marque le début d’un cycle de baisse des coûts de financement. En clair, c’est un vrai coup de pouce pour l’activité économique, et donc pour le marché global des fusions-acquisitions.

Une reprise moins polarisée qui soutient les valorisations

Autre point intéressant : le marché semble moins « éclaté » qu’avant. Par le passé, une partie importante des entreprises se vendait soit très cher (les fameuses valeurs « premium »), soit très bas. Aujourd’hui, cette polarisation diminue. Moins de 40 % des transactions étudiées par l’Argos Index® concernent des multiples extrêmes, un chiffre qui se rapproche de la moyenne des cinq dernières années. De même, les transactions avec un multiple inférieur à 7x l’EBITDA, souvent signe d’entreprises en difficulté ou peu attractives, ne représentent plus que 22 % du marché.

Enfin, la dispersion des multiples – mesurée par l’écart interquartile, c’est-à-dire la différence entre les entreprises les moins chères et les plus chères – a également diminué. Cela reflète un marché plus équilibré, où les écarts entre entreprises se resserrent.

En résumé

Ce rebond du marché des mid-market est le fruit de plusieurs facteurs :

– une meilleure conjoncture économique

– un financement plus accessible

– une reprise de la confiance des investisseurs.

Avec des conditions de marché qui s’améliorent, les acheteurs semblent prêts à remettre la main à la poche, surtout les fonds de Private Equity, qui profitent de cette fenêtre pour se positionner de manière stratégique.

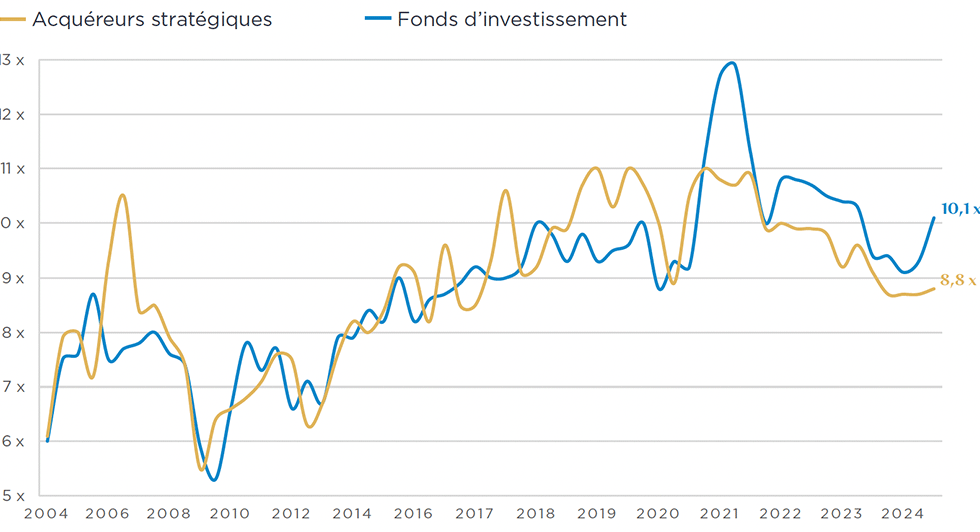

Les fonds d’investissement payent plus cher que les acquéreurs stratégiques

Une augmentation significative des multiples payés par les fonds de Private Equity

Les multiples payés par les fonds d’investissement ont enregistré une nette hausse, passant de 8,6x à 10,1x l’EBITDA, soit une augmentation de 8,6 %. Cette évolution s’explique par plusieurs facteurs, notamment :

- La reprise de l’activité LBO : Les rachats par endettement, ou Leveraged Buyouts, sont en plein essor en 2024, favorisés par des conditions économiques plus favorables.

- La diminution des coûts d’emprunt : La baisse graduelle des taux d’intérêt a rendu les financements plus accessibles et moins coûteux (1).

- L’augmentation de l’effet de levier : Les fonds de Private Equity ont recours à davantage de dette dans leurs montages financiers, renforçant leur capacité à conclure des transactions importantes (2).

Ces fonds se concentrent particulièrement sur les actifs de haute qualité, souvent perçus comme des investissements stratégiques à long terme, même si cela implique de payer un prix élevé. Au troisième trimestre, ils représentaient plus de 45 % des opérations supérieures à 250 millions d’euros et 57 % des transactions avec des multiples supérieurs à 15x l’EBITDA, principalement sur le marché secondaire.

Les stratégies des acquéreurs stratégiques : une hausse plus mesurée

Les acquéreurs stratégiques (grandes entreprises cherchant à renforcer ou diversifier leurs activités) ont également vu leurs multiples progresser légèrement, atteignant 8,8x l’EBITDA au troisième trimestre. Ce résultat est en ligne avec la reprise des marchés boursiers, où les actions cotées ont également rebondi (3).

Ces acteurs continuent de privilégier les acquisitions dites « transformantes », c’est-à-dire des transactions capables de bouleverser leur positionnement stratégique, mais à des conditions tarifaires avantageuses. Plus de 60 % des opérations en dessous de 7x l’EBITDA leur sont attribuées, un signe qu’ils restent vigilants sur les coûts.

Un écart croissant entre fonds d’investissement et acquéreurs stratégiques

On observe un élargissement de l’écart entre les multiples payés par les fonds de Private Equity et les acquéreurs stratégiques, atteignant désormais 1,3x l’EBITDA. Ce phénomène marque une évolution structurelle notable, amorcée depuis la crise du Covid-19.

Historiquement, les acquéreurs stratégiques payaient des multiples légèrement supérieurs aux fonds d’investissement (0,2x l’EBITDA en moyenne entre 2004 et 2020). Cependant, depuis 2021, la tendance s’est inversée. Les fonds de Private Equity paient désormais des primes plus élevées, soit en moyenne 0,9x l’EBITDA de plus que les acquéreurs stratégiques.

Pourquoi les fonds de Private Equity dominent-ils désormais le marché ?

Cette évolution repose sur plusieurs raisons clés :

- La disponibilité des capitaux : Les fonds de Private Equity ont pu lever des montants significatifs, leur offrant une grande marge de manœuvre pour investir.

- Le faible coût de la dette : Les conditions de financement favorables leur permettent de maximiser l’effet de levier tout en limitant les coûts.

- Des actifs de meilleure qualité ciblés : Ces fonds concentrent leurs efforts sur des entreprises bien positionnées, souvent plus résilientes face aux cycles économiques.

- La reprise du recours à l’effet de levier dans le upper mid-market : Ce segment bénéficie d’un environnement favorable pour des transactions plus audacieuses.

En conclusion

La dynamique actuelle du marché des multiples reflète un changement profond des comportements d’achat entre les fonds d’investissement et les acquéreurs stratégiques. Les fonds de Private Equity prennent désormais la tête des transactions les plus prestigieuses et les plus coûteuses, une tendance qui s’explique par leurs ressources abondantes et leur stratégie axée sur des actifs premium. De leur côté, les acquéreurs stratégiques se montrent plus prudents, privilégiant des opportunités à moindre coût, tout en cherchant à optimiser leurs portefeuilles.

Source : Multiple médian VE/EBITDA sur 6 mois glissants – Source : Argos Index® mid-market / Epsilon Research. Argos Wityu, fonds d’investissement européen indépendant, et Epsilon Research, plateforme en ligne spécialisée dans la gestion des opérations M&A non cotées, en Europe propose cet indique chaque trimestre depuis 2006.